2과목 : 증권투자

1장) 증권 분석의 이해

1. 이자율, 인플레이션, 환율

1) 이자율

- 기대인플레이션 증가 -> 이자율 상승

- 국내 총 생산 증가 예상 -> 시중 이자율 상승

- 이자율 상승 -> 요구 수익률 상승

- 요구 수익률 상승 -> 주식 가격 하락

- 이자율이 높을 수록 미래 소비의 선호도가 높아짐

- 이자율이 낮을 수록 기업의 자금 수요가 많아짐

2) 인플레이션

- 시장이자율 상승 요인

- 실질 화폐 구매력 하락

- 해당 국가의 통화 가치 하락

- 부의 이전 효과 확대

3) 환율

- 환율 하락 (원가 절상) : 수출 감소 / 수입 증가 / 국내물가: 수입 원자재 가격 하락 (물가 안정) / 외자도입기업: 외채 상환 부담 경감

- 환율 상승 (원화 절하) : 수출 증가 / 수입 감소 / 국내물가: 수입원자재 가격 상승 (물가 상승) / 외자도입기업: 외채 상환 부담 증가

2. 기업실사 지수 (BSI)

- 기업체가 느끼는 체감 경기를 나타내며, 기업가들로 부터 향후 경기 동향에 대한 의견을 조사해 지수화 한 것으로 주로 단기적인 경기 예측 지표로 사용

- 기준치 100이 경기 전환점으로 BSI 100 초과시 경기 상승국면, 100 미만시 경기 하락국면으로 판단.

- 경기 변동 방향을 파악하는데 유용하나 변동의 속도나 진폭은 판단할 수 없다.

- 실제의 경기 상황보다 과소 또는 과대 예측된다는 한계점이 있다.

3. 경기 종합지수 (CI)

1) 정의

- 경기 변동에 민감한 각 부분별 개별 지표를 선정해 이들의 움직임을 종합하여 지수 형태로 나타냄으로써 경기국면 파악 및 경기 수준의 측정에 이용하기 위한 종합적인 경기지표

- CI 전월 대비 증가율(+)인 경우 (저점 -> 정점) 경기 확장 국면 / (-)인 경우 (정점 -> 저점) 경기 수축 국면

2) 구성 지수

선행지수 / 향후 경기 예측 /

-> 종합주가지수(코스피지수), 재고순환지표, 건설수주액, 구인구직비율, 장단기금리차, 소비자기대지수, 기계수주액, 금융기관 유동성

동행 지수 / 현재 경기국면 파악 /

-> 비농림어업 취업자 수, 광공업 생산 지수, 서비스업 생산 지수, 소비 판매액 지수

후행지수 / 경기변동의 사후 확인

-> 상용근로자 수, 생산자 제품 재고 지수, 도시 가계 소비 지출, 소비재 수입액

4. M.Poter의 산업구조분석

- 1. 진입장벽 / 2. 기존업체간의 경쟁강도 / 3.제품의 대체가능성 / 4.구매자교섭력 / 5.공급자교섭력

5. 기본적 분석과 기술적 분석

- 기본적 분석(Fundamental analysis)

분석대상) 경제요인, 산업요인 및 기업의 재무제표 (기업의 내재가치 (=본질 가치)를 구함)

내재가치 900원 < 시장가치 1000원 ( 고평가 된 상태 -> 매도의견 )

내재가치 1000원 > 시장가치 900원 ( 저평가 된 상태 -> 매수 의견 )

목적) 본질 가치 추정

용도) 매매 종목 선정

투자) 주로 장기 투자

- 기술적 분석(Technical analysis)

분석대상) 주가와 거래량의 과거 흐름

목적) 미래의 가격 흐름을 예측

용도) 매매 시점 파악

투자) 주로 단기 투자

명목이자율 = 실질 + 기대 인플레이션

피셔효과 ) 명목금리는 실질 금리와 예상 인플레이션들의 합과 같다

인플레이션을 감안 하지 않은 이자율

투자자들의 기대 수익률 = 실질 기대 수익률 = 명목 기대 수익률 - 기대 인플레이션

* 정부 정책

1) 제정 정책 <조세정색>

- 정부지출과 세제 변화와 관련된 정부의 제정 정책은 경제의 수요측면에 영향을 주며, 경기 활성화를 촉진 시키거나 과열경기의 진정에 사용됨.

- 경기 침체 시: 정부 지출을 확대 시키고 세율을 인화(조세의 감소)하여 수요를 진작시켜 경제 활성화를 촉진 시킴

- 경기 과열 시 : 정부 지출을 축소 하고 세율을 인상(조세의 증가) 하여 과열 경기를 진정 시킴

- 정부차입을 증가시키는 제정적자는 민간부문의 차입기회를 감소시킴으로써 이자율을 상승 시킴

2) 금융정책 <통화 정책>

- 시중 통화량을 조절하여 이자율에 영향을 줌으로써 궁극적으로 투자와 서비 수요를 변경하는 것을 목표로 함

- 통화공급의 증가: 시중이자율을 하락 -> 투자와 소비수요률 증가 -> 물가 상승을 유발 -> 장기적으로 그 효과는 상쇄

- 금융 정책의 수단: 국채의 매각과 매입, 시중 은행의 지불 준비금의 변경,정책금리의 변경등

6. 재무 비율 분석

1) 구성

(1) 유동성 비율 : 기업이 단기 채무를 처리할 수 있는 능력 유동 비율, 당좌비율, 유보율

(2) 활동성 비율 : 기업이 소유한 자산들을 활용하는 정도를 평가하는 비율 매출 채권 회전율, 재고 자산 회전율, 총 자산 회전율

(3) 레버리지 비율: (=안정성 비율) 기업의 장기 채무에 대한 지급능력을 측정 부채 비율, 이자 보상 비율, 비유동작기적합률

(4) 성장성 비율 : 기업의 성장성에 대한 재무 비율 매출액 증가율, 총 자산 증가율, 순 이익 증가율, 주당 이익 증가율

(5) 수익성 비율 : 종합적 결과를 투자자본 또는 매출에 대한 이익으로 나타내는 비율 ROA, ROS, ROE, ROIC

(6) 시장 가치 비율: 주식 시장에서 기업의 가치가 어떻게 평가되고 있는가를 나타내는 비율 PER, PBR, PSR, EV/BITDA

2) 재무비율 한계점

- 재무 상태표와 손익 계산서 시간 차이

- 과거 회계 정보 이용

- 상이한 회계 기준

7. ROA, ROE

- 총 자산 순 이익률 (ROA, Return on Asset) = 순이익 / 총자산 * 100(%)

- 자기 자본 이익률 (ROE, Return on Equity) = 순이익 / 자기 자본 * 100(%)

8. 배당 관련 지표와 배당 할인 모형

1) 배당 관련 지표

- 배당 수익률 = 주당 배당금 / 주가 * 100(%)

- 배당률 = 주당 배당금 / 액면금액 * 100(%)

- 배당성향 = 현금 배당 / 당기 순 이익 * 100(%)

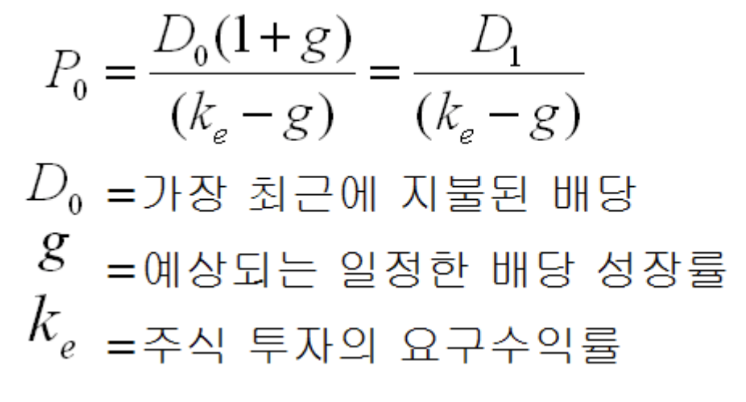

2) 배당 할인 모형 ( 정률 성장 모형)

- 주식 보유로 미래에 예상 되는 배당 현금 흐름의 현재 가치의 합으로 추정

9. 주요 시장 지표

1) 주당 순 이익(EPS)

- EPS = 당기 순 이익 / 발행 주식 수

- 주당 순 이익이 크면 클 수록 주식 가격이 높은 것이 일반적

2) 주가 수익 비율(PER)

- PER = 주가 / 주당 순 이익

- 기업의 PER가 동업종 대비 또는 과거 평균 대비 낮을 때 저평가된 것으로 판단

3) 주당장부가치(BPS)

- EPS = 장부가치 / 발행 주식 수

- 주가 장부 가치 비율이 높으면 성장 가능성이 높다는 의미

10. 추세 분석

1) 추세 순응 전략 (단기적 전략)

- 최근 추세가 상승 추세면 매수전략, 하락추세면 매도 전략을 택하는 전략으로 추세를 확인하고 매매에 임하는 안정적인 전략

2) 역 추세 순응 전략 (장기적 전략)

- 추세 반전을 미리 예상하고 최고점에서 매도하고 최저점에서 매수하고자 하는 전략으로 예측이 맞으면 큰 수익을 얻을 수 있지만 분석략이 약한 대부분의 투자자에게는 위험이 높은 전략

11. 패턴 분석

- 시세의 천정이나 바닥에서 일어나는 유형을 분석하고 주가 흐름의 전환 시점을 포착한다.

- 반전형: 헤드앤 숄더형, 이중 삼중 천정(바닥)형, 원형반전형, v자 패턴형

- 지속형: 삼각형, 이등변 삼각형, 깃발형

참고) 문제 풀이 공식

- 기대 수익률 = 배당 수익률 + 배당 성장률

- 배당 수익률 = 주당 배당금 / 주가

배당 성장률 = 유보율 * 자기 자본 이익률

'financial engineering' 카테고리의 다른 글

| [증권투자권유대행인]문제 오답_1 (0) | 2022.09.02 |

|---|---|

| [증권투자권유대행인] 핵심요약 정리1_1 (2) | 2022.09.01 |

| [증권투자권유대행인] 핵심요약 정리 3_1 (2) | 2022.08.30 |

| [증권투자권유대행인] 핵심요약 정리 3_5 (3) | 2022.08.30 |

| [증권투자권유대행인] 핵심요약 정리 3_4 (0) | 2022.08.30 |